Der Geldwäschebeauftragte (MLRO – Money Laundering Reporting Officer) spielt eine zentrale Rolle in der Compliance-Struktur eines Unternehmens, um die Einhaltung der geldwäscherechtlichen Vorschriften sicherzustellen. Die Notwendigkeit zur Bestellung eines Geldwäschebeauftragten ergibt sich aus dem Geldwäschegesetz (GwG), welches festlegt, unter welchen Umständen Unternehmen verpflichtet sind, diese Position zu besetzen.

Dieser Artikel zielt darauf ab, Licht in die komplexe Materie zu bringen, indem er wichtige Fragen bezüglich der Verpflichtungen, Aufgaben und der Position des Geldwäschebeauftragten klärt, und bietet praktische Tipps sowie Einblicke in die Erfahrungen aus der Praxis.

Das Wichtigste in Kürze

- Pflicht zur Ernennung eines Geldwäschebeauftragten: Unternehmen wie Kredit- und Finanzdienstleistungsinstitute, Versicherer, Kapitalanlagegesellschaften sowie bestimmte Berufsgruppen wie Rechtsanwälte und Steuerberater mit mehr als 30 Berufsträgern sind gesetzlich verpflichtet, einen Geldwäschebeauftragten zu ernennen. Diese Regelung dient der Prävention von Geldwäsche und Terrorismusfinanzierung und spezifiziert die Notwendigkeit einer solchen Position branchen- und größenabhängig.

- Aufgaben und Rechte des Geldwäschebeauftragten: Der Geldwäschebeauftragte ist verantwortlich für die Entwicklung von Maßnahmen zur Verhinderung von Geldwäsche, einschließlich der Erstellung von Risikoanalysen, Entwicklung interner Richtlinien, und der laufenden Überwachung. Er hat weitreichende Zugriffsrechte auf interne Informationen und muss mit den erforderlichen Ressourcen ausgestattet werden, um seine Aufgaben effektiv erfüllen zu können, einschließlich des Rechts auf fachliche Weiterbildung und der Bereitstellung notwendiger Arbeitsmittel.

- Schutz und Qualifikation des Geldwäschebeauftragten: Der Geldwäschebeauftragte genießt gesetzlichen Kündigungsschutz und darf im Arbeitsverhältnis nicht benachteiligt werden, insbesondere nicht aufgrund der Ausübung seiner Tätigkeit.

Wer braucht einen Geldwäschebeauftragten?

Gemäß § 6 Absatz 2 Nummer 2 des Geldwäschegesetzes (GwG) wird die Ernennung eines Geldwäschebeauftragten sowie dessen Stellvertretung als essentielle interne Schutzmaßnahme zur Prävention von Geldwäsche betrachtet. Weiterführend präzisiert § 7 Absatz 3 GwG diese Verpflichtung branchenspezifisch.

Pflicht zur Ernennung eines Geldwäschebeauftragten:

- Kredit- und Finanzdienstleistungsinstitute,

- Zahlungs- und Finanzunternehmen

- Versicherer

- Kapitalanlagegesellschaften

- Organisatoren und Vermittler von Glücksspielangeboten

Unter Umständen verpflichtend:

- Rechtsanwälte ab >30 Berufsträger oder Berufsträger sozietätsfähiger Berufe.

- Steuerberater ab >30 Berufsträger oder Berufsträger sozietätsfähiger Berufe.

- Wirtschaftsprüfer ab >30 Wirtschaftsprüfer/vereidigte Buchprüfer oder angehörige von Berufen, mit denen der Beruf des Wirtschaftsprüfers/vereidigten Buchprüfers nach §44b Abs. 1WPO gemeinsam ausgeübt werden darf.

- Güterhändler (Handel mit hochwertigen Gütern wie bspw. Automobilen, Schmuck, Uhren, Edelstein und Edelmetalle) Immobilienmakler, Versicherungsvermittler und Treuhänder ergibt sich die Verpflichtung zur Bestellung eines Geldwäschebeauftragten erst durch eine explizite Anordnung der jeweils zuständigen Aufsichtsbehörde, wodurch keine generelle Bestellpflicht besteht. Es obliegt daher den betroffenen Berufsgruppen, individuell die Positionierung ihrer Aufsichtsbehörde zu eruieren, wobei entsprechende Anordnungen stets auf den Webseiten der Behörden einsehbar sind.

Nicht verpflichtet:

- Notare, weil die Organisationsstruktur von Notarstellen auf den Notar zentriert ist und nur Notare, nicht aber Mitarbeiter, geldwäscherelevant nach außen tätig werden.

Die Aufgaben eines Geldwäschebeauftragten

Die Verantwortungsbereiche des Geldwäschebeauftragten umfassen die Entwicklung und kontinuierliche Verbesserung von Maßnahmen zur Verhinderung von Geldwäsche und Terrorismusfinanzierung. Dazu gehören insbesondere:

- Erstellung und Fortführung unternehmensspezifischer Risikoanalysen: Die Anfertigung und regelmäßige Aktualisierung einer auf das Unternehmen zugeschnittenen Risikoanalyse ist zentral.

- Entwicklung interner Richtlinien: Der Geldwäschebeauftragte entwickelt und aktualisiert interne Vorgaben und Prozesse, die die Prävention von Geldwäsche und Terrorismusfinanzierung unterstützen. Dies umfasst unter anderem Arbeitsanweisungen und die Implementierung adäquater Kontrollsysteme.

- Integration in die Unternehmensorganisation: Der Beauftragte ist in die Gestaltung und Weiterentwicklung aller internen Organisations- und Arbeitsrichtlinien einzubinden, sofern diese für die Einhaltung der Anti-Geldwäsche- und Anti-Terrorismusfinanzierungsvorschriften relevant sind.

- Etablierung klarer Berichtswege: Für eine effiziente Kommunikation und Entscheidungsfindung sind eindeutige Berichtsstrukturen zu schaffen.

- Laufende Überwachung: Durch risikobasierte Kontrollen soll die Angemessenheit und Effektivität der eingerichteten Verfahren und Sicherungssysteme ständig überprüft werden.

- Bearbeitung von Verdachtsfällen: Im Falle eines Verdachts auf Geldwäsche oder Terrorismusfinanzierung prüft der Geldwäschebeauftragte die Situation und leitet gegebenenfalls Meldungen an die Financial Intelligence Unit (FIU) weiter. Zudem entscheidet er über die Fortführung von Geschäftsbeziehungen.

- Kommunikation mit der Führungsebene: Bei festgestellten Mängeln in den Sicherungsmaßnahmen informiert der Beauftragte die Leitungsebene und schlägt Korrekturen vor. Abweichungen von seinen Empfehlungen sind zu dokumentieren.

- Schulung der Mitarbeiter: Der Geldwäschebeauftragte organisiert Schulungen und informiert die Angestellten über ihre Pflichten zur Verhinderung von Geldwäsche und Terrorismusfinanzierung. Dies beinhaltet auch die Anpassung an gesetzliche Neuerungen und aufsichtsrechtliche Anforderungen.

- Ansprechpartner für Behörden: Der Beauftragte dient als Kontaktpunkt für Aufsichts-, Strafverfolgungsbehörden und die FIU und kann bei der Aufgabenerfüllung auf Unternehmensressourcen zurückgreifen.

- Anforderungen an die Tätigkeit im Inland: Der Geldwäschebeauftragte muss in Deutschland erreichbar und kooperationsbereit sein, auch wenn keine permanente physische Präsenz gefordert wird. Seine Qualifikation muss sowohl fachliche als auch durch die Tätigkeit bedingte internationale Anforderungen, wie Sprachkenntnisse und Verständnis des deutschen Rechts, umfassen.

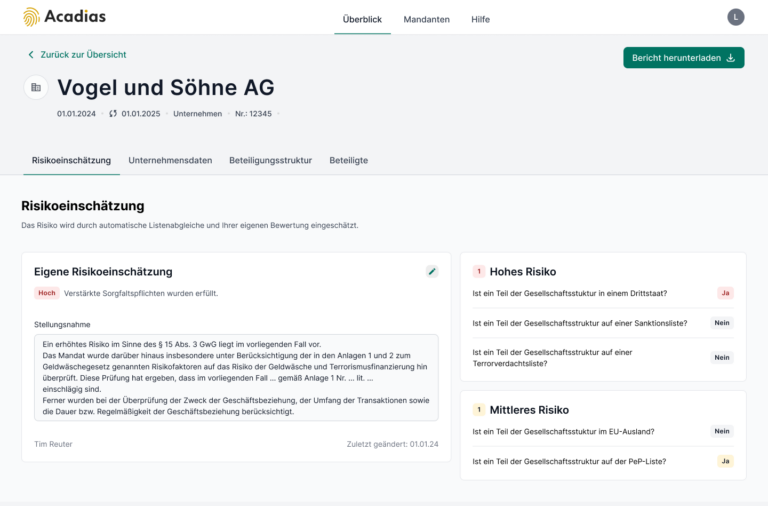

Wie hilft Acadias?

Beschleunigen Sie Ihre Compliance-Prozesse mühelos und rechtssicher: Entdecken Sie Acadias, die bewährte Plattform für Anwälte, Steuerberater, Notare, Wirtschaftsprüfer und Immobilienmakler. Registrieren Sie sich in wenigen Minuten und sichern Sie sich Zugang zu effizienten, sicheren und komfortablen Lösungen für Ihre Mandanten – nutzen Sie jetzt die bewährte Wahl vieler renommierter Kanzleien.

Wer darf Geldwäschebeauftragter sein?

Der Geldwäschebeauftragte sollte grundsätzlich der Führungsebene angehören, nicht jedoch der Leitungsebene, mit möglichen Ausnahmen bei kleinen Unternehmen. Eine Interessenkollision ist bei der Bestellung zu vermeiden. Erfahrungen in Bereichen wie Compliance, Controlling, Recht, Ombudsstellen oder Datenschutz sind vorteilhaft, wobei eine Doppelrolle als Datenschutz- und Geldwäschebeauftragter kritisch gesehen wird.

Beide Positionen erfordern den sensiblen Umgang mit Daten, zuverlässige Dokumentation und rechtliches Know-how. Aufsichtsbehörden prüfen die Qualifikation und Zuverlässigkeit des Geldwäschebeauftragten und können Nachweise über Ausbildung und beruflichen Werdegang fordern, sowie über die Eignung für diese Rolle entscheiden oder eine Abberufung veranlassen.

Welche Risiken und Rechte trägt der Geldwäschebeauftrage?

Ein Geldwäschebeauftragter, der in einem Unternehmen angestellt ist, genießt besondere Rechte und Schutzmaßnahmen. Während das Amt des Geldwäschebeauftragten und das Arbeitsverhältnis grundsätzlich voneinander getrennt sind (Trennungsprinzip), darf der Geldwäschebeauftragte im Arbeitsverhältnis keine Benachteiligung erfahren, insbesondere aufgrund der Erfüllung seiner Aufgaben. Eine Kündigung ist nur aus wichtigem Grund gemäß § 626 BGB zulässig, wobei der gesetzliche Kündigungsschutz auch ein Jahr nach Beendigung des Amtes fortbesteht. Sollte der Arbeitsvertrag bei der Bestellung nicht angepasst worden sein, könnte der Mitarbeiter Anspruch auf Entgeltfortzahlung haben, selbst wenn er nicht mehr aktiv für das Unternehmen tätig ist.

Der Geldwäschebeauftragte hat weitreichende Zugriffsrechte auf interne Dokumente, Systeme und Informationen und muss mit den notwendigen Ressourcen ausgestattet werden, um seiner Verantwortung gerecht zu werden. Dazu zählen ausreichend Zeit, personelle Unterstützung und finanzielle Mittel, einschließlich der Möglichkeit zur fachlichen Weiterbildung auf Kosten des Unternehmens. Notwendige Anschaffungen, wie Fachliteratur, müssen ihm zur Verfügung gestellt werden.

Dieser umfassende Zugang und die erforderlichen Ressourcen sind essentiell für die Aufrechterhaltung der Fachkunde und die effektive Erfüllung seiner Aufgaben. Der gesetzliche Kündigungsschutz, der sowohl für den Geldwäschebeauftragten als auch für seinen Stellvertreter gilt, unterstreicht die Bedeutung dieser Position sowie die Notwendigkeit, diese vor ungerechtfertigter Abberufung oder Benachteiligung im Beschäftigtenverhältnis zu schützen.

Häufig gestellte Fragen